三井不動産と双日を売却し、三菱地所を買い増し

スポンサーリンク

ポートフォリオを整理

- コロナによる株価下落を機にあれこれ新規投資しましたが、少し手を広げ過ぎた感があるので、現在のバリュエーションや、今後の見通しも考慮したうえでポートフォリオを整理ていきたいと考えています。今回は三井不動産と双日を売却したうえで、長期的な成長を期待し、安定感のある三菱地所に追加投資しました。

- なお、売却益への課税額を抑えるため、JR東日本で損出ししています。

三井不動産(8801)300株を2,462円で売却

- 取得単価は1,663円だったので、約24万円の売却益を確保できました。

- 三井不動産といえば最大手の不動産会社なのですが、2021年3月期はコロナの影響で2020年3月期対比で30%減益しています。コロナが落ち着けば徐々に業績も回復すると思いますが、盤石さでは三菱地所に分があると考えており、株価が堅調なうちに売却しました。

双日(2768)2000株を331円で売却

- 双日については、大手5社(三菱商事・三井物産・住友商事・伊藤忠・丸紅)と比べると明らかに割安感があったので、バリュエーションの差が埋まる形での株価上昇を期待して今年の1月に購入しましたが、その後、期待通りに株価が上昇してくれたおかげで、約16万円の売却益を確保できました。

- 2021年3月期は対前期で55%の減益となりましたが、市場の期待を上回ったことから、決算発表後は株価が一段上昇しています。ただし、双日と同じく2000株保有している丸紅と比べてすごく割安という状況でもないので、規模に勝る丸紅をホールドしつつ、双日は利益確定することにしました。

三菱地所(8802)を1,807円で700株買い増し

- 三井不動産や双日と比べると、コロナ後の株価回復が遅れており、過去1年の最安値(1500円)からまだ20%しか上昇していません。三菱地所といえば丸の内の大家さんと呼ばれるほど、オフィス賃貸事業に強い会社なのですが、コロナをきっかけに在宅勤務が増加し、オフィス需要が低迷することが懸念されています。

- ただし、個人的にはオフィス需要の総量が減少することはあっても、立地に恵まれた丸の内のオフィス需要は今後の堅調であり続けると予想しており、株価が低迷しているうちに買い増しすることにしました。

- 以下は2021年3月期の業績ですが、3割減益した三井不動産とは対照的に、三菱地所は1割未満の小幅な減益に留まっています。三菱地所はオフィスビル賃貸という安定した事業を中心に行っており、景気の影響を受けやすいホテルや商業施設などの割合が低いという特徴があることから、コロナの影響をほとんど受けずに済んでいます。

- また、三菱地所は三井不動産と違い、EPSを意識した経営をしており、約10年後の2030年に200円を達成するとしています。日本企業は営業利益や当期純利益といった「規模」を重視しがちですが、投資家目線では「一株当たり」の当期純利益であるEPSや「一株あたり」の配当金であるDPSの方が重要なんですよね。EPSを伸ばすためには、事業投資と自社株買いなどの資本政策を天秤にかけながら、効率的なお金の使い方をする必要があるため、社会全体として効率的なお金の使い方をし、経済成長を後押しするという意味でも、個々の企業がEPSを経営目標に定めることが重要だと思います。

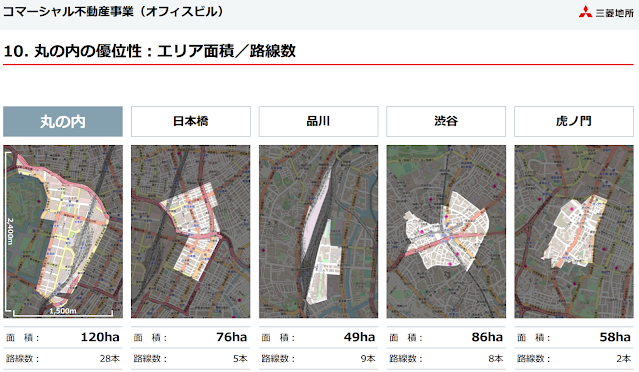

- こちらは、丸の内と他のオフィス街の面積や乗り入れ路線数を比較したものですが、これが、自分が丸の内のオフィス需要に楽観的な理由です。JR新幹線、JR在来線、地下鉄の多くが丸の内に乗り入れていることから、合計するとなんと28路線も丸の内に乗り入れているんですよね。

- 丸の内は三菱地所、日本橋は三井不動産、品川はJR東日本、渋谷は東急不動産、虎ノ門は森ビルが得意としているエリアですが、交通アクセスの面では三菱地所の本拠地である丸の内が圧倒しています。

- コロナをきっかけに在宅勤務が定着し、オフィスでの就業人数が減る可能性もあると考えています。実際は在宅勤務でも時々出社する場合が多いので、通勤時間を考慮して、交通アクセスのよい丸の内に本社を構えたいという企業は多いはずで、コロナ後も三菱地所のオフィス事業の競争力は維持できると考えています。